2020年7月15日、EUの第一審を担当するEU普通裁判所で、国際経済分野で注目される裁判の判決があった。今や国際経済分野の中でも最も注目を浴びる存在であるGAFAと総称される巨大企業の一つとなったアップル社がターゲットになっている事、その紛争を巡る金額が1兆5000億円相当にものぼるという事もあり、国際ビジネス分野のマスコミも注目していた裁判になっていた。しかも、その判決が大方の予想を裏切ってアップル側の勝訴となった事から、今後の国際経済への影響も考える時、様々な反響と関心を呼んでいる。しかしながら、マスコミで流れる情報のほとんどは、その裁判結果と国際経済へのインパクトの大きさを伝えるのみで、この裁判の経緯や判決内容の詳細はほとんど紹介されておらず、大半の方には、多くの疑問が残されたままの状況である。

この裁判の経緯と判決内容に興味を持ち、その判決の意外さに疑問を感じ、この裁判を巡る背景と内容を理解するため、判決文そのものの翻訳を試みた。この分野の問題に興味をお持ちの方の参考までに紹介させていただく。

1)本裁判の背景と経緯

まず、この裁判の原告はアイルランドおよびアップルグループの2社の子会社(ASI、AOE)であり、訴えられた被告はEUの行政機関であるEU委員会である。このような構図になったのはこれに先立ち、2016年EU委員会がアイルランドおよび2社のアップルの子会社に命じた裁定がある。この裁定の中で、EU委員会は、アイルランドがアップルの子会社との間で合意してきた税務事前協定(タックスルーリング TA)は、EU法に反する国家補助(State Aid)にあたるとし、このTAを取り消し、このTAによりアップルの子会社に与えられた差別的優遇措置の回復を命じた。この裁定によって命ぜられた追徴額が1兆5000億円相当という巨額に上った。

EUが設立されたそもそもの主要目的の一つが公平で開かれた単一の自由競争市場を作り出すことでもあり、過去にも、EU委員会が加盟国の『国家補助』を否認して法人税の追徴を命じた例はいくつかあったが、これほどの巨額の例は無かった。矢内氏(国際課税研究所)の論文「EUのアップル判決の影響」の中で過去の国家補助規制の事案として挙げられているものではルクセンブルグ・アマゾン(約330億円の追徴)、オランダ・スターバックス(約35億の追徴、が普通裁判所では無効判決)、ルクセンブルグ・フィアット(約35億円の追徴、普通裁判所で追徴容認判決)などがあるが、このEUアップル裁判での追徴額は約1兆5000億円と桁違いのレベルである。

この巨額な追徴を命じたEU委員会の裁定の無効を求めて、アイルランドとアップル子会社が起こしたのが今回の裁判である。ここで、その巨額の追徴を求められたアップルの子会社が委員会の裁定無効を訴えるのは分かるが、やや奇妙に映るのは、この委員会の裁定通りであれば巨額の追徴税が入ってくる立場であるアイルランドが、その裁定無効の訴えの原告に加わっていることである。その背景を理解しておく必要がある。

高久隆太氏の『アイルランドとEUの租税紛争(2017)』によると、<アイルランドが1973年にECに加盟した時にはECの中で最も貧しい国といわれていたが、1990年代後半からアイルランドは驚異の経済発展を遂げ、「ケルトの虎」と呼ばれるようになった。その要因として低い法人税率による外資導入、高付加価値産業への構造転換等があげられる。>

同書によれば、2015年におけるアイルランドの実質GDPは2,558億ユーロであり、日本円に換算すると32.23兆円(1ユーロ=126円)である。同年の日本のそれは、538.1兆円であり、経済規模としては、日本の約16分の1である。また、その財政規模を歳入で見れば、同年で、706億ユーロ、日本円では、8.9兆円である。つまり、今回の裁判の結果としての追徴額は、アイルランドの年間の歳入額のほぼ1/6にも上る巨額である。しかも、この裁判でEU委員会の主張が通れば、この巨大な追徴額がアイルランドに入るにもかかわらず、アイルランド(とアップル)は、その追徴を拒んでいることになる。それは、ある意味で奇妙な構図であるが、それだけ、アイルランドの経済発展にとって外資の導入とIT産業等の高付加価値産業への構造転換が目先の歳入増加よりも重要な課題である、という事を意味するのであろう。

ちなみに、地政学的に見ると、(同じ2015年時点で)アイルランドは面積7万平方kmの国土に対し、人口は、460万人で、人口密度は70人/平方kmである。実感的に分かりやすいように、日本と比較すると、北海道の面積8万平方km、人口530万人(兵庫県の人口の550万人)、人口密度64人/平方kmとほぼ近い。人口規模的には、日本の人口 1億2700万人に対して約28分の1である。

2)判決文の構成とその概略

さて、本裁判の70ページを越す判決文の全体の構成を見る。大項目として、I.からIV.の4部で構成されている。

I.Background to the dispute (係争の背景)

II. Procedure and forms of order sought (司法手続きの過程と形式)

III. Law(審理)

IV. Costs (訴訟費用の負担)

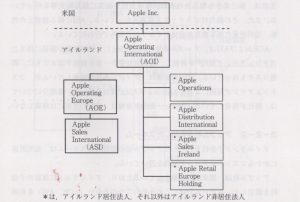

まず、I.係争の背景の詳細を見ていくと、最初にPra. 1でアップルグループの歴史について簡単に記されている。次に、Par. 3~7 の中で、2. ASIとAOEという項で、この裁判の原告である二つのアップル子会社の説明がある。この部分の説明は単なる事実の説明に過ぎないが、この裁判の核心的な意味を持っている説明がある。

そのパラグラフ3での記載の重要点の第一は、この裁判の原告であるAOEはアップル本体から見ると、アップルの子会社であるアップル=オペレーション=インターナショナル社のさらに完全子会社であり、さらにASIは、このAOEの完全子会社である、という関係である。

ただし、このAOEとASIという二つの会社は、単なるヨーロッパの片隅のアイルランドで細々したビジネスをしている会社ではない。その業務対象範囲は、『主として、ヨーロッパ、中東、インド、アフリカ地域(EMAIA)とアジア太平洋地域(APEC)』つまり、アップルグループの世界戦略のうち、南北アメリカ以外の全ての地域である。

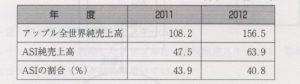

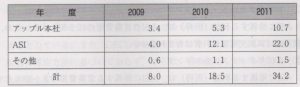

高久隆太氏によれば、例えば、2011年のアップル全世界順売上高の1008億ドルの内、ASIの純売上高は475億ドルと、実にその44%を占めており、アップルグループ内において堂々たる中核的存在の一つなのである。さらに税引前利益で見ると、アップル本社の107億ドルに対し、220億ドルと、本社を上回る利益を上げている・・というより、アップルグループの国際的税務戦略の中で、<本社以上の利益が割り当てられている>会社と言うべきかもしれない。

アップルおよびASIの純売上高(単位 10億ドル)

アップルのグループ法人の税引前利益(単位 10億ドル)

(出典 高久隆太「アイルランドとEUの租税紛争」)

もう一つ、このパラグラフ3の記載の中の重要点は、「ASIとAOEは共にアイルランドで設立された会社であるが、アイルランドにおいて納税義務を持つ居住者ではない」という点である。これは、アイルランドの国内法である統合税法97第25節(1)の「我が国における非居住者である企業は、我が国における支店もしくは代理人を通して商取引を行なっていない限り、法人税を課されることはないが、もし支店や代理店を通しての取引をしている場合は、法人税法において定められている条件の例外以外では、それがどこで発生していても、その課税収益に対しては法人税が課される。」とつながって大きな意味を持つ。つまり、ヨーロッパの片隅のアイルランドに設立されたアップルグループの小さな関連会社であるASI(およびAOE)はグループの世界的租税戦略の中で、巨大な利益を割り当てられているが、アイルランドに居住していない外国法人として、アイルランドへの納税義務はなく、しかもこの事は、アイルランドの基本的租税法の統合税法97に置かれた条文で規定されているのである。

さらにもう一つの重要なポイントは、このASIおよびAOはアイルランドにおいて本社の社屋等の物理的拠点も本社業務のために雇用された従業員も一切無いのであるが、不思議な事にアイルランド支店は社屋も従業員も存在する、という事である。すなわち、アップルグループの中で、巨大な売上げと利益を上げている、あるいは、利益を割り当てられているASIとAOEの本社的存在は一切存在せず、一方で、アイルランド支店だけは存在している、という奇妙な状況がある。

実は、この支店の存在と位置づけ、こそがこの裁判の最大のキーポイントと言える。その事は、この全文72ページに及ぶ判決文での語句検索を行った時に現れる「branch(支店)」という語の出現頻度の異常な多さからもうかがえる。

「branch」の語は全パラグラフにわたって満遍なく頻出ており、その頻度は実に412回に上る。全パラグラフ数が509であるから、ほぼ、殆どのパラグラフに登場すると言ってもよいような頻度であり、多いパラグラフでは(例えば、181、293パラグラフでは)6回も現れる。殊に、III.のDとEの部分では、パラグラフ数257の中で、実に377回も出ており、何と1パラグラフ当たり、ほぼ1.5回に近い頻度である。

そして結局、この裁判で争われた争点が何であったのかを一言で言えば、それは<アップルグループの中で、巨大な売上げと利益が割り当てられているASIとAOEの課税利益は、その物理的存在の無いこの2社の本社に帰属すると言えるのか、あるいは、本社の存在が認定できない以上、物理的存在が認められるアイルランド支店に帰属させるべきなのか>という事に尽きる。

委員会の立場は、ASIとAOEの巨大な利益は、実体が存在するそのアイルランド支店に帰属する、というものである。そもそも今回の裁判はEU委員会からアイルランドおよびASI、AOEに対して発出された2016年の委員会裁定を不服として、アイルランド、ASI、AOEが原告となって起こされたものである。

この委員会裁定はアイルランドがASI、AOEとのタックスルーリング(事前税務協定)によって、この2社に対して差別的優遇措置を与えていると認定し、これを取り消し、アイルランドはこのアップルグループの2社から本来の公平な課税ルールに沿った額を追徴するべし、という内容であった。その裁定で命ぜられた1兆5000億円相当という追徴額の巨大さによって一気に世間の耳目を集めたのであるが、この裁定の中で、委員会が指摘した問題は、ASI、AOE に帰属されるとしている大きな課税利益は、その2社が外国法人であるという理由からアイルランドの課税権が及ばないとしているが、その本社の物理的存在が全く認められない以上、この利益は現に物理的に存在している両社のアイルランド支店に帰属させるべきものである、と主張したのである。

次に、II. Procedure and forms of order sough(進行手続きの過程と形式)およびIV. Costs (訴訟費用の負担)の2部は、ほとんど形式的な内容で、特別な検討は不要と思われる。

したがって、この後、詳細な検討が必要なのは、当然ながら、III. Law(審理)である。

そして、この判決文全72ページ中、43ページ(p.15~67)を占めるIII. Law(審理)の部分では、議論は委員会がその主張の論拠として示している以下の3つの論点を巡って展開されている。

1)主要な論拠(primary line of reasoning)

2)補助的論拠(subsidiary line of reasoning)

3)追加的論拠(alternative line of reasoning)

1)は「ASIとAOEに保有されているIPライセンスからの利益をアイルランド支社に帰属させなかった結果としての差別的優遇措置」(Par. 37~41)

2)は「ASIとAOEのアイルランド支社に利益を帰属させる方法が不適切だったことによる差別的優遇措置」(Par. 41)

3)は「基準的枠組みからの逸脱の結果としての差別的優遇措置は、たとえその枠組みが係争中のタックス・ルーリングによって総合税法97の第25節のみから成っていても、それは独立企業原則に反するものである」(Par. 42)

となっている。しかし、それは基本的に「ASIとAOEに保有されているアップルグループのIPライセンスからの利益のアイルランド支社への帰属」問題なのである。

III. Law(審理)は、さらにAからFの6つのパートからなっているが、A、B、Cのパートは主として手続き上の問題が扱われており、議論の中心はDからFのパートになる。そして、結局、

Dのパート(Par.125~314)はその1)主要な論拠(primary line of reasoning)に

Eのパート(Par.315~481)はその2)補助的論拠(subsidiary line of reasoning)に、

Fのパート(Par.482~504)はその3)追加的論拠(alternative line of reasoning)に

関わる論議なのである。

その議論の展開を追い、その論争の様子を劇画調に形容すれば、こんな形になるだろうか・・・

まず、EU委員会は、「公平に開かれた自由な競争市場の形成」という錦の御旗を掲げてEU機能条約107(1)項の<加盟国によって又は加盟国の施設等を用いてその他のいかなる形態による ものであるかを問わずおこなわれる支援であって、特定の事業者又は特定 の商品若しくは役務の生産を優遇することにより競争を歪曲し又は歪曲の おそれをもたらすものは、加盟国間の取引に影響を与える場合には、域内 市場の理念に合致しない>という航空母艦「107(1) TFEU」( III-D 31回を中心に43回 出現)を押し出し、「国家補助( State Aid )の禁止」というミサイル(主に III-C に9、Iに6、等 計26回 出現)を放ち、「独立企業の原則(arm’s length 主にIII-D 37、III-E 23 を中心に82回出現)」や「OECD承認アプローチ(Authorised OECD Approach 42回出現)」、「OECD移転価格ガイドライン(OECD Transfer Pricing Guidelines 21回出現)等の戦闘機を飛ばして、アイルランドのASI、AOE島を空中戦で攻撃しようとした。つまりEU委員会の主張は、主として、あるべきEUの理論的上空からの理論的攻撃であった。

一方、アイルランド・アップル連合軍は、派手な空中戦の仕掛けには一切乗らず、地味な陸上戦に徹し、アイルランドの国内法である統合税法97(TCA 97)の「我が国における非居住者である企業は、我が国における支店もしくは代理人を通して商取引を行なっていない限り、法人税を課されることはない」という塹壕に閉じ籠り、「もし支店や代理店を通しての取引をしている場合は、法人税法において定められている条件の例外以外では、それがどこで発生していても、その課税収益に対しては法人税が課される」という条項を逆手に取って<ASI、AOEの現地支店は単なる出張陣地であり、そこに財物は無い>という呪文を繰り返すだけであった。

この第一審の戦いでは、1)、2)、3)の全ての委員会の論拠はこの判決において否認され、アイルランド側の泥臭い地上作戦が功を奏した形であるが、結局、決め手になったのは、以下のような『委員会の立証責任』を要求する裁判所の判定であった。このような『委員会の立証責任』を求める趣旨の文は、本判決文中、繰り返し現れている。例えば、Dのパート中では、

186 ASIとAOEが雇用したスタッフも居らず、それを運営する物理的構築物も存在しないにも関わらずアップルグループのIPライセンスが、アイルランド支社に帰属するとみなされる場合、委員会は<排除的>アプローチによって利益を帰属させたわけであり、これは、統合税法97の第25項とは矛盾する。その主要論拠の中で、委員会は、アイルランドの課税当局はアップルグループのIPライセンスをその支社に帰属させるべきであり、その結果として、統合税法97の第25節の元で、ASIとAOEの商取引の利益の全てがそれらの支社の活動から生じていたとみなすべきであると結論づけた時、委員会は、ASIとAOEのアイルランド支社が事実上アップルグループのIPライセンスを支配していたという事を示そうとはしなかった。

243 その主要な論拠において、委員会は、要するに、アップルグループのIPに関わるASIとAOEの利益(それは委員会の議論によれば二つの会社の全利益の中の相当な部分に当たるのであるが)は、そのIPの管理をしうる従業員をその支社の他に持っていなかったのであるから、アイルランド支社に帰属させなければならない、と考えたが、しかしながら、そのアイルランド支社がそれらの管理機能を果たしていたという事は実証していないのである。

254 アイルランドとASI、AOEは、要するに委員会が認識しているASI、AOEのアイルランド支社が行なっている活動や機能は、その経済活動やそれによる利益のほんの一部を表すものであり、いずれにしても、その活動や機能はIPのマーケティングや開発に関して、何の管理も戦略的意思決定もしていないと主張している。アイルランドとASI、AOEは、むしろ全ての戦略的意思決定、とりわけ製品のデザインや開発に関するものは、クパチーノにおいて決定される全世界的なビジネス戦略にしたがって決められその経営体制を通じて、二つの会社に指示されるものであり、いずれにしてもアイルランド支社の埒外で行われるものであると申し述べている。したがって、アップルグループのIPライセンスをアイルランド支社に帰属させる正当な理由は無いのである。

259 まず、委員会が係争中の裁定の事実説明文の289から295において委員会が取った「除外的」方針について、これは品質管理、研究開発部門とリスク管理機能とを、ただASIとAOEがアイルランド支社以外には従業員を持っていないという理由のみによってASIとAOEのアイルランド支社に帰属させるということも含むのであるが、上記の243と244パラグラフにおいて表明されている考え方、すなわち、このような手法はアイルランド国内法にも、OECD承認アプローチにも一致していないと述べているのであるが、これを想起する必要がある。委員会は、そのような理由で、これらの機能がアイルランド支社で実際に行われていた事を示す事に成功していない。

264 さらに加えて、これらの機能とリスクに関して、委員会は、アイルランド支社以外に従業員が居ないことから、ASIとAOEがそのリスクを監視する事は出来なかったであろうことは「明らか」であろう、と述べている。しかしながら、委員会は、問題の支社の社員が実際にそのような機能を果たし、そのリスクを管理したという事を示す何の証拠も提示していない。

267 最後に、上記のパラグラフ261、262に述べられているコスト分担契約について、証拠Bで列挙されている活動やリクスは、すべて、本質的に、技術的製品の開発において集約されているアップルグループのビジネスモデルの中核における機能であると結論づけることも可能であろう。

とりわけ、証拠Bに列挙されているリスクに関しては、このビジネスモデルに本質的な鍵となるリスクと言えるであろう。委員会は、要するに、ASIのアイルランド支社が、南北アメリカ以外の地域でのアップルグループの活動に関連するこれらのすべての機能を果たし、そのリスクを負っていると主張しているが、当該の支社が現実的にその機能を果たし、そのリスクを負っているという事の証拠は示せていないのである。アップルグループの南北アメリカ以外の活動、それはグループの売上高のほぼ60%を占めるのであるが、その点に関する委員会の主張は合理的ではない。

271 その支社の平常の活動に関連してのリスク管理については、委員会はただ一つの論点を出しているだけであり、その中では、ASIは一人も従業員がいない以上、商業上のリスクを管理したり監視することは出来ないと主張しているだけである。その点については、上記のパラグラフ266を示すだけで十分であろう、つまり、ASIとAOEの支社がそこに帰属されうるような機能を行使し、リスクを負担していたという事を、特定の証拠をもって証明すべきなのは、委員会の方であるとしている。結論的に言えば、委員会の論議は、明確な結果につながるとは言えず、その種の機能がASIの支社によって実際に行われていたと証明するには不十分である。

また、Eのパートでは、

361 この点に関して、上記のパラグラフ259において、主要な論拠の評価に関して説明されている考え方、すなわち、それに従えば、「除外」アプローチを使っての、支社機能から、さらに利益の割り当てを行う事は、その分析がそれらの機能が実際にアイルランドの支社によって行われた事を示す事が出来ない以上、アイルランド法にもOECD承認アプローチにも沿っていないという事を念頭に置かなくてはならない。

447さらに加えて、とりわけASIに関しては、委員会はその論拠をアイルランドの支社がアップルグループの活動に関連した非常に重要なリスクを負担している事に置いている。しかしながら、上記のパラグラフ407に示されている結論にも見られるように、委員会は、それらのリスクが実際にASIのアイルランド支社によって負担されていた事を証明するのに成功しなかった。

471 次に、補助的論拠に関して委員会によって行われた分析も基本的にASIのアイルランド支社によって行われた機能は複雑な性格のものであり、アップルブランドの、したがってASIの業務活動の成功のために決定的であるという前提を元にしている。さらに、委員会によれば、その支社はASIの活動に関連して重要なリスクを負担してきた。しかしながら、パラグラフ348と407において結論づけられたように、委員会は、ASIのアイルランド支社が複雑な機能を果たし、それらの重要なリスクを負担しているということを示すのに成功しなかった。

このような、言わば空中戦と地上戦という構図での論争を続ける限り、この裁判の決着の方向性は変わらないであろう。実際、このEU普通裁判所での第一審の敗訴を受けて、EU委員会は、上級裁判所であるEU司法裁判所に控訴した。その控訴にあたっての控訴理由が発表されている。

その内容から、EU委員会としての考え方や姿勢はよく分かるが、それはEU全体の立場からの一種の政治的主張が中心となっている。

3)EU委員会の上訴とその理由声明

アイルランドにおけるアップル社の税的国家補助に対する普通裁判所の判決に対する上訴に関する副委員長 Margrethe Vestagerからの声明(2020年9月25日)

「ヨーロッパ委員会は、アイルランドが差別的優遇税制によってアップル社に対し違法な国家補助を与えたとする2016年付けの委員会裁定を否認した2020年7月の普通裁判所の判決に関して、ヨーロッパ司法裁判所に控訴することを決定した。

普通裁判所の判決は、租税計画の事例に対する国家補助の規定を適用する際の委員会と関連する重要な法的問題を生じさせた。委員会はまた、普通裁判所がその判決において多くの法的間違いを犯したと申し上げたい。このような理由により、委員会はこの事案をヨーロッパ司法裁判所に提訴する。

全ての企業がその大小に関わらず適正な税を負担すると言う事が委員会にとって最も重視するべき事であることは変わりがない、と念の為申し上げたい。普通裁判所は加盟国はその税法によって課税を決定する権限を有してはいるが、国家補助規制を含めEU法においても同様であると繰り返し確認している。もし、加盟諸国が特定の多国籍企業に対し、その競合企業に与えられない優遇措置を与えるならば、これはヨーロッパ連合において、国家補助規制に違反して公正な競争を妨げることになる。

我々は企業が公正な税負担をすることを求めて、取り得るあらゆる手段を取り続ける。さもなければ、市民と公共財産から、より必要とされる投資、すなわち現在ヨーロッパの経済的回復のために切実に必要とされる資金が奪われることになってしまう。我々は、抜け道に対して適正な法的規制をし、透明性を高めるための努力を続ける必要がある。したがって我々にはさらなる課題があり、デジタル分野も含め、あらゆる事業が適正に担うべき公正な税負担をする事も、その一部である。」

(https://ec.europa.eu/commission/presscorner/detail/en/STATEMENT_20_1746 )

EU委員会の主張は、EU普通裁判所の判決で認められたアイルランド・アップルの主張とは全く噛み合っておらず、

>我々は抜け道に対して適正な法的規制をし、透明性を高めるための努力を続ける必要がある。

と言いながら、具体的にどのような法的論理によって原告側の主張を崩すのかについては、ほとんど無策に見える。このようなEUの政治的立場からのみの空中戦では、EU委員会は原告の主張の議論を崩すことは出来ないのではないだろうか。

4)この判決文についての私見

普通の社会人的コモンセンスでは、むしろEU委員会の主張は現在のEUの経済的状況から考えて妥当なものではないかと思われる。ただ、ASIやAOEの本社的実態が無いから、『排除の論理』によって自動的にASIとAOEの売上げと課税利益はそのアイルランド支店に帰属するとみなすべきだという論理はやや乱暴で飛躍があり、その論理的粗雑さに付け込まれた事がこの裁判の敗北を招いた原因ではないかと思われる。

どのような知的分野でもよくある事であるが、従来と全く異質の現象が現れた時、これまでの概念や手法や取り組み方に囚われず、一旦目先の細部へのこだわりを捨てて、素朴な感覚と大きな視野から問題を捉えなおす事が新しい取り組み方や概念を生み出し新しい解決に導く事がある。

今回の問題を素朴な感覚で見直すと、アイルランドで設立されたと言いながら、本社としての物理的実体も全く存在せず、雇用されている従業員も居ないまさにペーパーカンパニーそのもののASIとAOEにアップルグループの無形資産(IPライセンス)の大きな部分が帰属されるという事、さらに、そこから生まれる巨大な利益に対しては、アイルランドに居住していない外国法人として課税を逃れるという手法の不自然さが際立って感じられる。このようなスキームは明らかに意図的、作為的なものであり、巧妙で大規模な租税回避とも見える。したがって、法人の課税的居住性の問題、そして、実体が全く無いペーパーカンパニーに、これまた実体の無い(intangible)無形資産(IP licences )を恣意的に割り当てるという手法が社会的に許されるのか、という視点から問題を整理、追求するべきではないだろうか、というのが、私の素朴な感想である。

法人の課税的居住性(tax residency)や無国籍性(stateless)という事に関しては、III.審理のA.のパートにこれに触れた記述がある。

120 第3に、ASIとAOEが課税的居住という面では無国籍であるという言明については、とりわけ事実説明文の52、276、277と278において、委員会は、ASIとAOEが文書上以外ではアイルランド以外の地に存在していないという結論を導くためにASIとAOEが課税的居住に関しては無国籍であるとみなしているという事実を強調している事に着目するべきである。

121 しかしながら、委員会が本係争中の裁定において、ASIとAOEが課税居住面において無国籍であると述べたという事実は、その結論が差別的優遇が存在したという事に基づくものとは言えない。

122 このような状況下において、上記のパラグラフ119に述べられているのと同じ理由により、委員会がASIとAOEが税務上の居住性という意味では無国籍であるとみなすことにより、その権限を越えていたということに関し、アイルランド、ASI、AOEによる申し立ては無効であるとして無視されなければならない。

しかしながら、この問題に関しては、論争は発展せず、議論は全く行われていない。むしろ、問題として議論すべきはこのテーマであって、ここで、委員会は『大きな頭の黒いネズミ』を見逃しているのではないか、との思いもする。矢内氏の同じ論文によれば「AOIは、2009年から2013年の間に、300億ドルの所得がありながら、非居住法人として申告もせず、5年間いずれの国にも納税していない」と言う。そんな理不尽で無法な状況が放置されているとは驚く他はない。ただ、この問題は逆に個々の国家レベルや国家の集合体としてのEUを飛び越え、世界市民的立場から考えるべき対象であって、あくまでEU内の法制の中で考え、行動するしかないEU委員会の思考の埒外だったのかもしれないが。しかし、山本守之氏によれば、これまで納税問題から逃げ回っていた感のあるIT大手企業が最近相次いで我が国での納税に応じる姿勢を見せ始めているようである。これはやはり、これらの企業の社会的責任としての納税についての各国の市民からの厳しい視線を感じ始めているのかもしれない。にしても、これらの企業の課税問題についての基本的理論やそれに対応する政策論が余りにも追いついていないのではないか、と感じられる。

一方、IP licencesについては、全文中に44回現れており、IPのみでは296回も出現している。いずれにしても、このIP licences の問題が重要なポイントの一つであることは確かである。今後、この問題の視点から検討を進めていきたいと思う。